导读:不是终末一次。

【正文】

本文聚焦财政部在中东刊行好意思元债事件(之前的中东主权金钱基金也推选读者看一下:中东主权金钱基金手册(2024年版))。

一、中国财政部初度在香港之外刊行好意思元主权债券

(一)2024年11月13日(周三),中国财政部代表中央政府在沙特齐门利雅得告捷薄记刊行20亿好意思元主权债券。实质上,2024年11月5日,财政部官网便发文称经国务院批准,将于11月11日当周在沙特雅得刊行好意思元主权债券,范围不进步20亿好意思元。

(二)这次刊行受到阛阓一定进度柔和,原因如下,

1、这是自2021年在香港刊行好意思元主权债券以来,时隔三年后再次刊行好意思元主权债券,工夫财政部以在外洋刊行东说念主民币主权债券为主,未再刊行好意思元主权债权。

2、这是初度在香港之外的地点刊行好意思元主权债券,且遴荐中东经济体量最大的沙特,具有一定地缘身分。

3、本次除在沙特刊行外,还同期在香港联交所和纳斯达克迪拜上市,这是继2021年在香港上市好意思元主权债券后,初度增多在迪拜纳斯达克交易所上市,雷同具有计谋兴味。

二、中国财政部历史上刊行的外洋好意思元主权债券情况简析

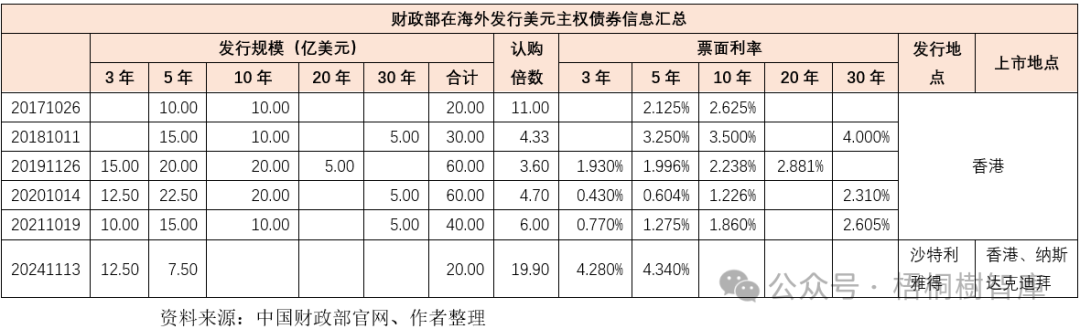

(一)中国财政部自2017年以来一直按照平均每年一次的频率在香港刊行好意思元主权债券(2022-2023年工夫中断),之前刊行主权外币债券还要回想至2004年。

因此,2017年中国财政部刊行好意思元主权债券受到阛阓的高度柔和和有贪图层的额外怜爱。

(二)历史上看,2009年以来中国财政部逐步建立了在香港刊行东说念主民币国债的长效机制,意在发扬香港离岸东说念主民币阛阓的地位,推动东说念主民币国际化。与此同期,中国财政部也会把柄外部环境的变化,截止遴荐在香港刊行主权外币债券,以推动主权债券收益率弧线的变成,为中资主体在外洋融资提供订价基准。

(三)简便统计来看,2017年以来,中国财政部在外洋悉数刊行了230亿好意思元的主权好意思元债权。其中,3年期50亿好意思元、5年期90亿好意思元、10年期70亿好意思元、20年期5亿好意思元以及30年期15亿好意思元。

(四)除好意思元主权债券,中国财政部还先后于2019年、2020年、2021年与2024年在巴黎、伦敦、香港和巴黎等地刊行了40亿欧元、40亿欧元、40亿欧元和20亿欧元主权债券,并终端在多个地区上市。

三、为什么会遴荐在中东的沙特刊行好意思元主权债券?

(一)旧例原理:完善外币主权债券收益率弧线及助力香港金融基础标准设立

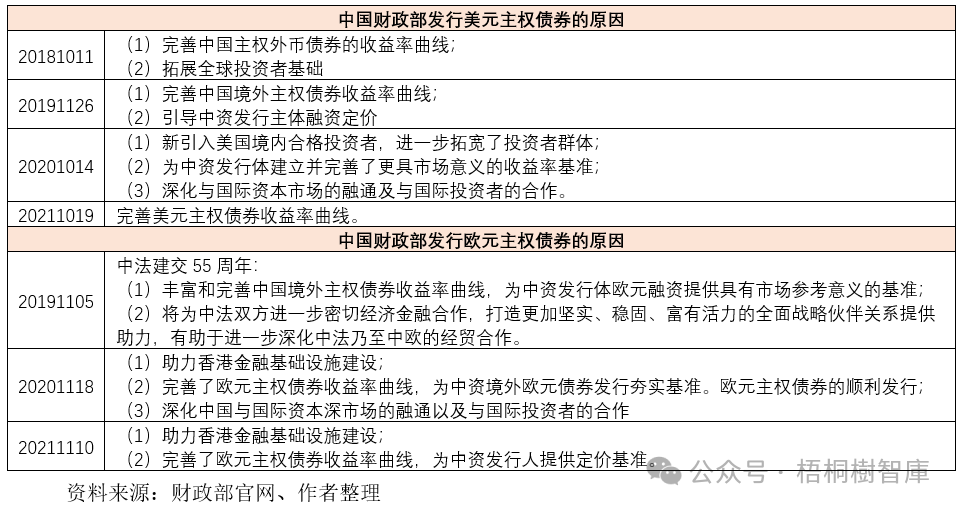

笔者征集了财政部官网对于在外洋刊行好意思元和欧元主权债券的沿途新闻,对于在外洋刊行外币主权债券的原因,官方说法轻视有以下几个:

1、完善外币主权债券收益率弧线,为中资刊行东说念主在外洋刊行外币债券提供订价基准。

2、助力香港金融基础标准设立,如有些外币主权债券在香港债务器具中央结算系统(CMU)托管算帐,有些则遴荐在CMU进行上市。

(二)值得柔和的计谋考量

除以上官方说法外,还应选藏到,本次中国财政部遴荐在中东刊行主权外币债券还有一些计谋考量。具体看,

1、基于特定事件布景的接头,如2019年遴荐在法国巴黎刊行欧元主权债券的原因是中法建交35周年,2024年遴荐沙特利雅得刊行并于纳斯达克迪拜上市的布景则是《中国—阿拉伯国度相助论坛2024年至2026年动作实行预计》。

2、连年来中国与中东的往还彰着比当年更为经常,一些中东主权金钱基金遴荐购买中国资产,这次中国遴荐在中东刊行外币主权债权卓著于为中国资产主动走进中东开了一个头,有助于推动中资布景的阛阓主体在中东进行投融资。换言之,当年是诱骗中东资金干涉中国,当今是推动中国资产主动走引中东。

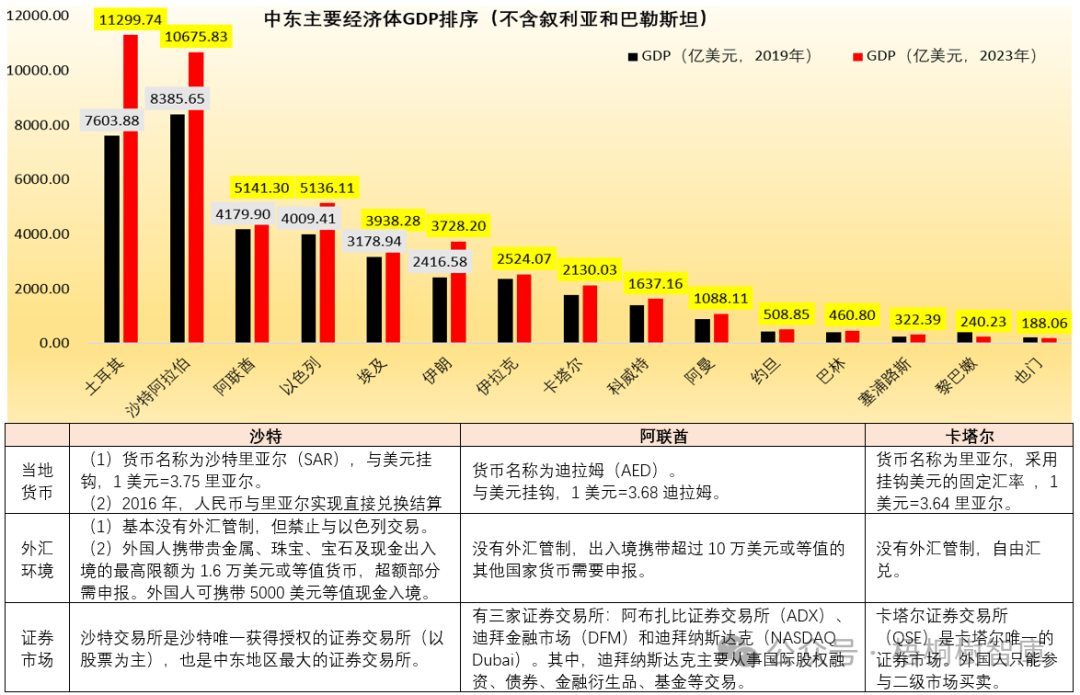

3、中东一直大家剩余资金的汇集地,本次所遴荐的刊行地点(沙特的利雅得)与上市地点(阿联酋的迪拜)位于中东主要经济体前哨,亦然中东主权金钱基金的汇集地,有助于推动中国资产与中东资金更好的交融。

4、推动中国香港金融基础标准与中东、欧洲金融基础标准进一步互联互通,普及香港国际金融中心肠位。瞻望后续香港CMU(债务器具中央结算系统)将会进一步加强与中东、欧洲等地金融基础标准的互联互通,便利大家投资者与刊行东说念主进行投融资。

四、结语

(一)毫无疑问,本次刊行的好意思元主权债券关键词是中东,即在沙特刊行,在香港和阿联酋的迪拜同步飞腾。2023年,除叙利亚和巴勒斯坦之外的中东15个经济体共创造了4.9万亿好意思元的GDP,从高到低按序为土耳其(11300亿好意思元)、沙特(10676亿好意思元)、阿联酋(5141亿好意思元)、以色列(5136亿好意思元)、埃及(3938亿好意思元)、伊朗(3728亿好意思元)、伊拉克(2524亿好意思元)。不错看出,本次遴荐的中东两个地点基本是中东地区阛阓活力最高的地区,且基本无外汇顾问,具有较好的代表性,有助于普及中国资产与中东资金的互动水平。

(二)据公开信息,目下中东地区的外洋阛阓主体在融资时势言较为单一,以银行贷款为主,本次遴荐在中东刊行主权债券卓著于拓宽了中资主体在中东融资的时势。

因此,笔者肯定,本次遴荐在中东的沙特刊行主权债券不是终末一次,不摈斥后续会遴荐在中东地区常态化刊行主权债权,合计中资主体在中东地区融资开说念。

(三)在现时地缘环境下,除通过强化内地与香港在金融阛阓中的互联互通机制外,还会进一步推动香港金融基础标准与国际主流金融基础标准不休加深互联互通水平,使香港在中国与中东的联通中发扬其应有的作用。

(四)中国与中东在金融界限的互动预计不错参见《中国—阿拉伯国度相助论坛2024年至2026年动作实行预计》,该预计明确,

1、推动两边成本阛阓互联互通。积极维持两边主权金钱基金、私募投资基金、买卖银行等金融机构及关系监管部门加强沟通相助,互设分支机构,为两边提供优质金融办事。不竭加强在亚洲基础标准投资银行框架内的协谐和相助。

2、饱读吹两边金融机构和企业在经贸、投资和融资相助中使用本币结算。维持稳当条目的阿方企业赴中国刊行熊猫债。维持稳当条目的阿拉伯国度银行机构依照两边关系现行法律和手续加入东说念主民币跨境支付算帐系统(CIPS)。

3、捏续深切两边央行数字货币界限沟通相助,共同探索鼓励通过央行数字货币处理跨境支付清贫。中国愿把柄阿拉伯国度设立腹地央行数字货币系统及区域性基础标准的需要提供关系维持。

显然,某种进度上来说,本次中国财政部在中东刊行好意思元主权债券不错视为“推动两边成本阛阓互联互通”的一部分。